生活レベルの高くなった今、若い夫婦は大変です。

夫婦ペアローン拡大 首都圏新築マンションの3割

価格高騰・女性の正規雇用増 負債膨張、金利高リスク

夫婦で住宅ローンを借りるペアローンの利用が増えている。価格が高騰する新築マンションが顕著で、首都圏の2023年の利用者は約34%と過去最高を記録。20代では単独で借りる場合に比べて借入額は1.9倍だ。女性の正規雇用が増えていることが背景にある。ただ、高止まりする住宅価格に対応するため家計の負債額は膨らみ、金利上昇リスクも抱える。

「予算を2割超えたが、見合う価値はある」。約1年前、東京都目黒区のマンション購入のため、夫婦で約1億円を超す住宅ローンを借りた30代男性は話す。夫婦両方の勤務先から30分圏、60平方メートル台後半の2LDKだ。「将来、売却する際も資産価値は保てる」と共働きの妻からも異論はなかった。

夫婦で住宅ローンを借りる代表的な手法のペアローンでは、夫婦が1つずつ計2つのローンを契約する。リクルートによると、23年の新築マンション契約でローンを使った場合、首都圏は約34%、関西圏は約25%がペアローンを利用。いずれも18年に調査を始めて以来、過去最高だ。

背景にあるのが新築マンションの価格高騰だ。不動産経済研究所(東京・新宿)によると、23年度の東京23区の平均価格は1億円を超えた。夫婦2人分の収入を前提に借入額を増やさなければ、容易に手が出せない水準だ。リクルートの柿崎隆SUUMO副編集長は「価格高騰が続く限り当面はペアローンの利用が増えそうだ」と分析する。

新築マンションの影響で中古マンションや戸建ても一部で価格が上がっている。「(マンションや戸建てなど住宅形態にかかわらず)借入額を増やしたい意向を持つ人は多く、全体的にペアローンの利用は広がっているもようだ」(三井住友トラスト・資産のミライ研究所の丸岡知夫所長)

ミライ研の調査では、1人で借りる単独のローンよりペアローンは借入額が大幅に増える。2人の収入を前提とするため、返済能力がより高いとみられるからだ。特に20代の増加率が目立ち、24年の中央値ではペアローンの借入額は4100万円と単独の約1.9倍に達する。

総務省によると、共働き世帯は23年で約1278万世帯と専業主婦世帯の約2.5倍だ。20~30代女性の場合、正規雇用率も大きく上昇している。一般的に正規雇用なら住宅ローン審査でも有利になり、ペアローンの利用を促す要因になる。

リクルートの調査では既婚・共働きで世帯総年収1000万円未満の場合、ペアローン利用率は全体平均とほぼ同じだが、同1000万円以上は6~7割に跳ね上がる。「所得が高い夫婦ほど都心の高額物件へのこだわりが強く、ペアローンの利用率が高くなる傾向がある」(リクルートの柿崎氏)

一方、家計が抱える負債は増えている。住宅価格の高騰に加え、以前より少ない頭金で購入する動きが多いためだ。総務省の家計調査によると、住宅・土地関連の負債(負債のある2人以上世帯の平均)はここ数年、増加が目立つ。住宅金融支援機構によると、足元では住宅ローン利用者の約74.5%が返済中に金利が変わることがある変動型を選んでいる。

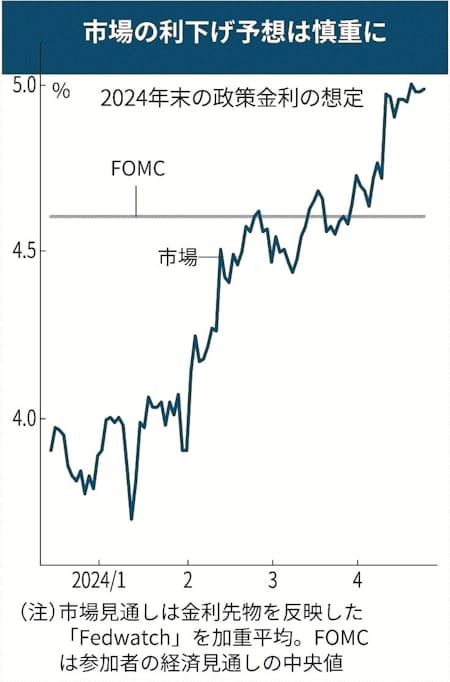

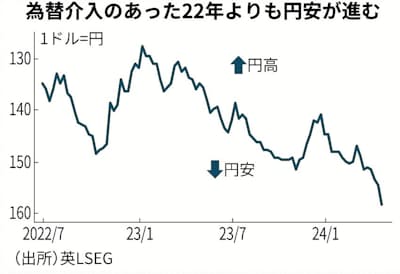

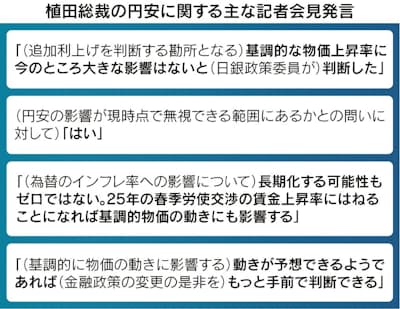

3月に日銀がマイナス金利解除に動き、今後は住宅ローン金利の上昇も考えられるだけに、多額の負債は家計の重荷になる懸念がある。

ペアローンにはもう1つ固有のリスクがある。若年女性の正規雇用率が上がる一方、その割合が年齢とともに下がる「L字カーブ」は依然、残る。出産などを機に妻の収入が減ったり途絶えたりすると、一気に返済が苦しくなるおそれもある。

丸岡氏は「今後、ペアローンを利用する際は『金利のある世界』を前提に自らの負債と収入、夫婦の将来的な働き方の希望、所得の見通しなどをより一層、慎重に考える必要がある」と話す。